簡単にわかる!不動産の相続税の算出方法1 田町マンション.com 広栄不動産

今回は簡単にわかる不動産の相続税の算出方法についてお伝えいたします。

相続財産の大小によって対策が変わります

基礎控除額よりも少ない方でも「争(あらそう)う続(ぞく)」と書いて、争続(そうぞく)が発生します。そのため、どの家庭でも円満になるように分割対策が必要になります。

基礎控除額付近、つまり3000万円+600万円×法定相続人の数= あたりの人は、分割対策も必要ですが、節税対策も必要になります。例えば、小規模宅地の特例、配偶者控除の申告を忘れずにすることが大切です。

相続財産の多い人は、分割対策、節税対策に加え納税対策が必要になります。

例えば、納税資金の準備のための不動産の売却が挙げられます。

このように相続財産の大小でやることが少しずつですが対策が変わります。

前もって総資産を調べることが相続対策では大切になります。

預貯金などの金融資産は足していけばいいので容易にわかります。

しかし、不動産はどのくらい財産がなるのかわかりづらい資産になります。

最近、オーナー様からお持ちの複数の不動産の相続税について、いくらぐらいになるかご相談をいただきました。

簡易的ではありますが、調べる方法があります。

土地の価格は「1物5価」

土地の価格は「1物5価」といい、実勢価格と公的価格である地価公示価格、基準地価格、相続税評価額、固定資産税評価額があります。利用の目的の違いから複数の異なる価格が設定されています。

1、実勢価格

実勢価格とは実際の市場で売り手と買い手の希望が一致して成立した価格になります。

相続対策においては遺産分割、節税、納税資金捻出のいずれの面において実勢価格への考慮が必要になります。(実勢価格の評価方法について、次の次のブログで書きます。)

2、地価公示価格

国土交通省に置かれる土地鑑定委員会が評価点を選定して、毎年1月1日時点の地価として公表する価格をいいます。

地価公示価格は相続税路線価や固定資産税評価額を定める際の指標となっており、公的評価の中心的な役割を担っています。http://www.land.mlit.go.jp/landPrice/AriaServlet?MOD=2&TYP=0

3、基準地価格

基準地価格の性格としては、地価公示価格と変わりません。違うのは都道府県が時点を毎年7月1日に地価として公表する価格になります。地価公示価格を補完する意味合いが強くなっている制度です。 東京都http://www.zaimu.metro.tokyo.jp/kijunchi/index.html

4、相続税評価額

相続税や贈与税の計算の基礎となる評価額になります。国税庁が毎年1月1日時点の路線価(1㎡当たりの価格)を公表しているものです。http://www.rosenka.nta.go.jp/

5、固定資産税価格

固定資産の評価は3年ごとに評価替えが行われ、全国市町村の固定資産税台帳に起算されている1月1日時点の土地、建物等の評価をいいます。平成24年、平成27年、平成30年に見直されています。

地価公示価格と基準地価格をベース

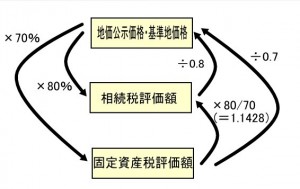

地価公示価格と基準地価格をベースにして、相続税路線価は80%、固定資産税評価額は70%になるようにバランスが図られています。

上記文章を図にしてみると

固定資産税評価額がわかれば、相続税評価の水準を調べることができます。

固定資産税評価額×80/70 もしくは1.1428 で計算します。

次回は詳しい計算方法です。

この投稿へのトラックバック

トラックバックはありません。